Выручка Selectel достигла 13,5 млрд рублей по итогам 9 месяцев 2025 года

11/10/2025Компания Selectel, крупнейший независимый провайдер IT-инфраструктуры в России, представляет финансовые и операционные результаты за 9 месяцев 2025 года по данным управленческой отчетности, соответствующей принципам МСФО.

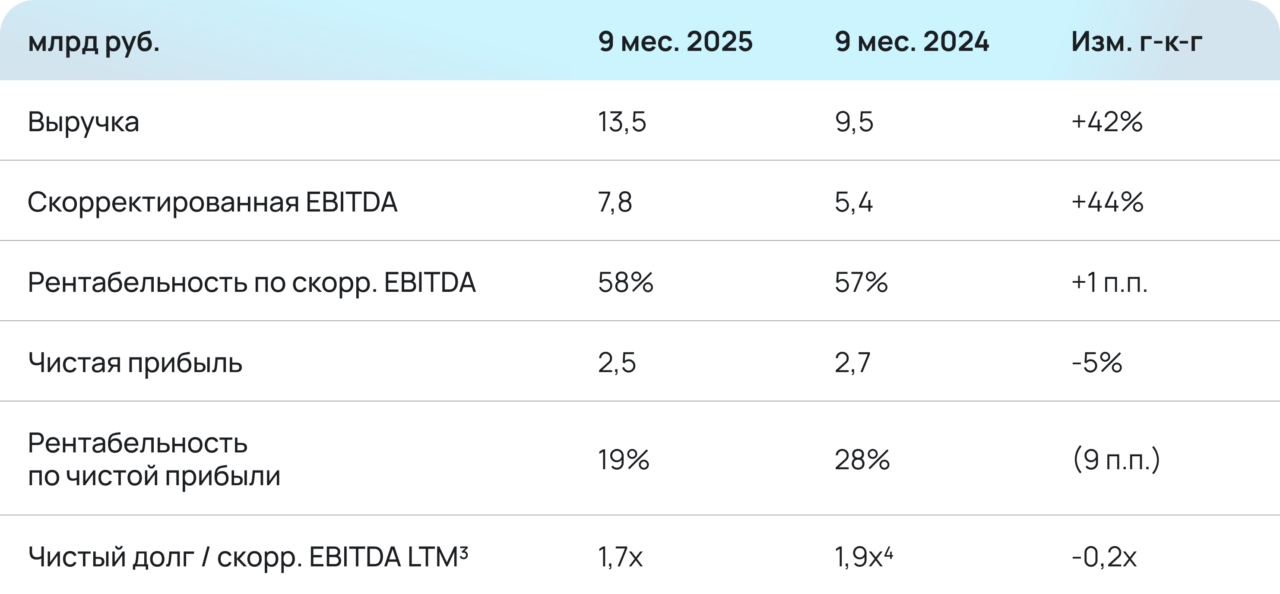

Ключевые показатели за 9 месяцев 2025 года:

- Выручка Selectel увеличилась на 42% год к году и достигла 13,5 млрд рублей, включая выручку от продажи облачных инфраструктурных сервисов[1], которая приросла на 43% до 11,7 млрд рублей.

- Количество клиентов Selectel достигло 31,2 тыс. на конец сентября 2025 года. Рост клиентской базы составил 5,5 тыс. клиентов за год.

- Скорректированный показатель EBITDA[2] вырос на 44% год к году до 7,8 млрд рублей. Рентабельность по скорр. EBITDA составила 58%.

- Чистая прибыль составила 2,5 млрд рублей, что соответствует рентабельности по чистой прибыли на уровне 19%.

- Долговая нагрузка остается на комфортном уровне: отношение чистого долга к скорр. EBITDA — 1,7х по состоянию на 30 сентября 2025 года.

«Selectel последовательно масштабирует бизнес, сочетая рост с поддержанием операционной эффективности и комфортной долговой нагрузки. В условиях непростой макроэкономической среды наша бизнес-модель демонстрирует устойчивость: мы видим уверенный рост выручки и расширение клиентской базы, диверсифицированной как по размеру, так и по отраслям. При этом успешно поддерживаем высокую рентабельность по скорректированной EBITDA за счет вертикальной интеграции бизнеса.

Мы продолжаем активно инвестировать в дальнейшее развитие. В сентябре мы привлекли 6 млрд рублей с помощью нового выпуска облигаций, при этом спрос был в 2,5 раза выше изначального объема. Средства будут направлены на рефинансирование нашего второго выпуска облигаций и инвестиционную программу компании. В частности, в ответ на активно растущий спрос на IT-инфраструктуру для развития AI мы планируем вложить в это направление 10 млрд рублей в ближайшие 5 лет», — сообщил генеральный директор Selectel Олег Любимов.

Ключевые финансовые показатели

Выручка

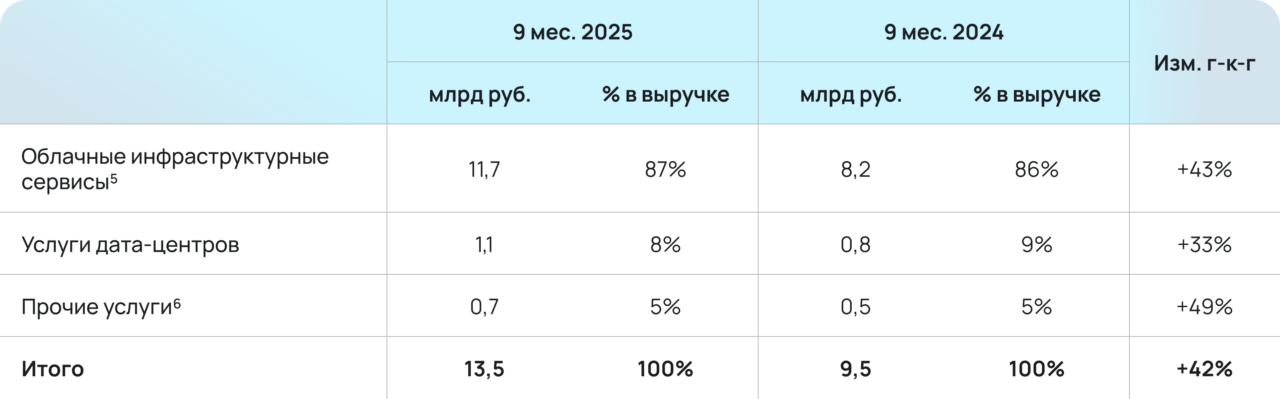

Структура выручки

По итогам 9 месяцев 2025 года общая выручка компании выросла до 13,5 млрд рублей, что на 42% выше, чем за 9 месяцев 2024 года. Такая динамика обусловлена ростом основного направления бизнеса: выручка от облачных инфраструктурных сервисов составила 11,7 млрд рублей, показав рост на 43% год к году.

Клиенты

Количество клиентов Selectel выросло с 25,7 тыс. до 31,2 тыс. за 12 месяцев, закончившихся 30 сентября 2025 года (+5,5 тыс. новых заказчиков). Каждая из категорий малые, средние и крупные клиенты демонстрируют рост как по выручке, так и по численности.

По итогам 9 месяцев 2025 года, наиболее активный рост потребления пришелся на клиентов из финансовой отрасли (х2,2 год к году), а также медиа (х1,8 год к году) и транспортного сектора (х1,6 год к году). При этом основной вес в структуре выручки Selectel (63%) сохраняется за компаниями из IT, ритейла и медиа.

Скорректированная EBITDA

Скорректированный показатель EBITDA растет опережающими темпами относительно выручки: скорр. EBITDA увеличилась на 44% до 7,8 млрд рублей. Рентабельность по скорр. EBITDA составила 58%.

Чистая прибыль

Чистая прибыль за 9 месяцев 2025 года составила 2,5 млрд рублей, что на 5% ниже аналогичного периода прошлого года. Снижение чистой прибыли обусловлено ростом процентных и амортизационных расходов, а также увеличением налоговой нагрузки. Рентабельность по чистой прибыли составила 19%.

Инвестиции

Selectel активно инвестирует в развитие инфраструктуры дата-центров и серверное оборудование ввиду высоких темпов роста бизнеса. Капитальные затраты за 9 месяцев 2025 года составили 6,0 млрд рублей[7] и в основном включали:

- 3,7 млрд рублей на серверное оборудование, обеспечивающее спрос на новые мощности со стороны новых клиентов и расширение инфраструктуры существующими;

- 2,1 млрд рублей на развитие инфраструктуры дата-центров — преимущественно для запуска нового дата-центра «Юрловский», ввод первой очереди которого запланирован до конца 2025 года.

Денежный поток и долговая нагрузка

За 9 месяцев 2025 года скорректированный свободный денежный поток[8] составил -1,1 млрд рублей вследствие превышения объема капитальных затрат над чистым операционным потоком компании.

Показатель долговой нагрузки «чистый долг/скорр. EBITDA LTM» снизился до 1,7х на 30 сентября 2025 года по сравнению с 1,9х на конец 2024 года главным образом за счет роста скорр. EBITDA.

Презентация по результатам доступна на сайте компании https://investors.selectel.ru/

[1] в МСФО отчетности: “Приватные облака на базе выделенных серверов” и “Приватные и публичные облака”

[2] Скорректированная EBITDA рассчитывается как чистая прибыль за период, скорректированная на сумму расхода по налогу на прибыль, финансовых расходов, финансовых доходов, прибыли или убытка от курсовых разниц, выплат на основе акций, амортизации и пожертвований в благотворительные фонды

[3] Скорр. EBITDA LTM (last twelve months) — скорректированная EBITDA за последние 12 месяцев

[4] Показатель приведен по состоянию на 31. 12. 2024

[5] в МСФО отчетности: “Приватные облака на базе выделенных серверов” и “Приватные и публичные облака”

[6] Прочие услуги включают: сетевые услуги, Managed Services, защиту от DDoS атак и др.

[7] Рассчитывается как “Приобретение основных средств” плюс “Приобретение нематериальных активов”

[8] Рассчитывается как “Чистый приток денежных средств по операционной деятельности” минус “Приобретение основных средств” минус “Приобретение нематериальных активов”